Всё о медицинской страховке для путешествий

В одной из предыдущих статей мы начали тему медицинской страховки для путешествий. Вопрос её оформления возникает, обычно, при подаче документов на шенгенскую визу. Ведь наличие полиса – одно из обязательных требований. Но страховку нужно делать не только «для галочки», но, и чтобы не разориться на оплате медицинской помощи, если она потребуется во время поездки. Сегодня мы расскажем, как и где нужно покупать страховку, и на что стоит обратить внимание при её оформлении.

Зачем нужна медицинская страховка?

Необходимость страховки вроде как прописная истина для большинства путешественников. Но всё же, каждый месяц в сети появляются печальные рассказы товарищей, которые в отпуске сломали ногу, подхватили малярию или отравились каким-нибудь экзотическим блюдом, а затем получили внушительный счет на оплату лечения. В абсолютном большинстве стран турист не вправе рассчитывать на бесплатную медицинскую помощь.

Исключение: страны СНГ и Великобритания, где с Россией заключены двусторонние соглашения о бесплатном оказании медицинской помощи в экстренных случаях.

В других странах лечение без страховки обойдется в кругленькую сумму. Особенно, если угораздило попасть в стационар. Счет на пару тысяч долларов в таком случае – обычная история. Поэтому страховку нужно оформлять обязательно.

Какую страховую компанию выбрать?

В страховке важна не сколько страховая компания, сколько ассистанс – сервисная организация, которая координирует все вопросы медицинской помощи, вызывает врача и направляет вас в конкретную больницу. Прочитав куча отзывов о разных ассистансах, я поняла, что идеальных не бывает. Бывают только компании, где минусов меньше, чем у других.

Самыми лучшими считаются Euro-Centr (ERV) и Mondial Assistance. К ним нареканий гораздо меньше. Но и полисы у них не из дешевых. Оптимальные по соотношению цена/качество – AP Companies и Сlass assistance. Ну а больше всех жалоб на форумах путешественников из года в год получает Global Voyager Assistance (GVA). Именно с этим ассистансом работает большинство страховых компаний. В первую очередь, из-за низкой цены. Количество застрахованных исчисляется миллионами. А там, где большой поток, не всегда следят за качеством услуг.

Напрямую у ассистанса купить страховку нельзя (исключение – ERV). Поэтому, заходя на сайт страховой компании, обязательно смотрите полное описание условий, где ассистанс и должен быть прописан. Ведь именно от него, в конечном счете, зависит скорость оказания услуг и качество медицинской помощи.

Краткий список ассистансов и страховых компаний, работающих с ними:

- ERV – и страховая компания, и ассистанс в одном лице. Возможно, поэтому и считается лучшей, поскольку все процессы отлично скоординированы;

- Mondial Assistance – полисы продает Tripinsurance и Тинькофф;

- AP Companies – страховые компании Зетта и Согласие;

- Сlass assistance – Либерти страхование;

- Global Voyager Assistance (GVA) – ВТБ, Альфа-страхование, Росгосстрах, Allianz и еще много кто.

На самом деле ассистансов гораздо больше. Первые четыре я выделила как компании с меньшим количеством плохих отзывов, а последнего, как того, с кем вряд ли стоит иметь дело.

Какие расходы покрывает страховка?

Стандартный полис страхования включает в себя вызов врача, амбулаторное и стационарное лечение, транспортировку больного к месту оказания медицинской помощи, экстренную стоматологию и оплату лекарств, прописанных врачом.

Короче, если вы отравились, подхватили в тропических странах малярию или лихорадку Денге, споткнулись на лестнице и сломали ногу, наконец, банально простудились – страховка всё покроет.

Далее есть куча дополнительных опций, оплачиваемых дополнительно.

Из них я бы посоветовала проверить наличие возможности купирования аллергических реакций и хронических заболеваний. Одна из самых частых причин отказа в оплате лечения– это именно обращение с хроническими болезнями, будь то гастрит или болезнь сердца. Ни одна страховая компания не возместит их полное лечение, но лучше иметь возможность устранить неприятные симптомы (например, боль), что и дает эта опция.

Другие достойные внимания опции – это страхование от потери багажа, документов и несчастных случаев в результате занятия спортом. Последняя еще называется «Активный отдых». Если планируете кататься на байках, лезть в горы, заниматься серфингом и пр., её лучше оформить. Лечение травмы, полученной в результате вышеперечисленного, по стандартному полису не оплачивается.

Где оформляли страховку мы?

Первые несколько поездок мы оформляли страховку только для получения шенгенской визы. Оформляли на сайте Росгосстрах, поэтому получали GVA. Страховкой, в итоге, не пользовались, поэтому ничего сказать не можем.

Сознательно мы подошли к выбору полиса только когда уехали путешествовать на весь прошлый декабрь. Медицинская помощь в Европе одна из самых дорогих в мире, поэтому в случае чего попадать на кругленькую сумму нам не хотелось. Мы купили полис через сервис Cherehapa. Он очень удобен тем, что дает возможность сравнивать между собой несколько вариантов от разных страховых компаний и ассистансов. Причем, как по дополнительным опциям, так и по цене.

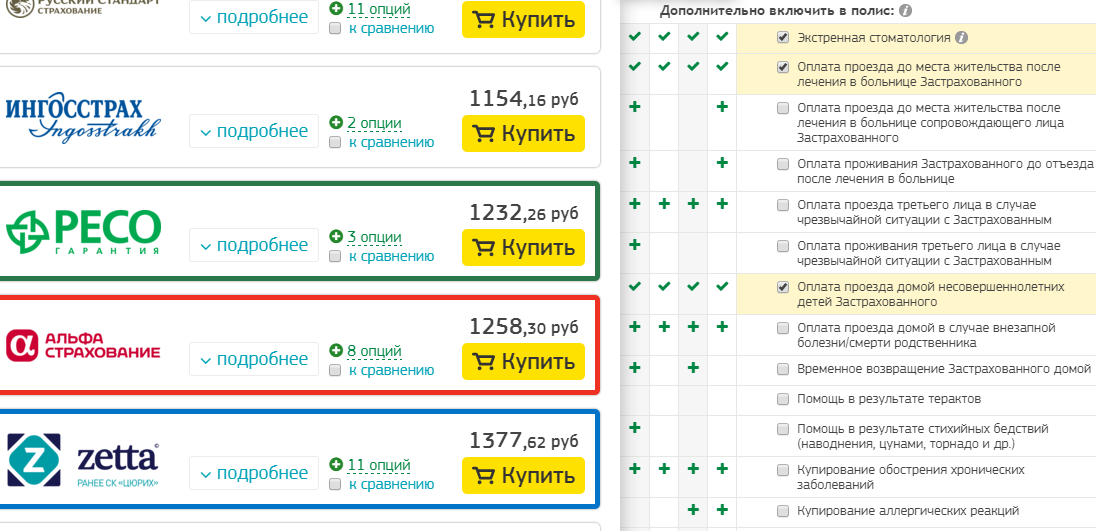

Выбор дополнительных опций к полису в сервисе cherehapa

Мы остановились на Class Assistance (Либерти страхование). Полис на двоих на один месяц обошелся нам в 3 500 рублей. Действовал на территории всей шенгенской зоны и Марокко. Страховкой мы опять же не воспользовались, поэтому о качестве услуг ничего не расскажем.

Что касается кругосветки, то здесь мы рассматриваем два варианта: или купить сразу годовой полис на все страны и всё путешествие целиком, или взять отдельные на каждую страну. Пока склоняемся ко второму варианту, поскольку, если в какой-либо стране присутствует максимальный страховой тариф, по нему пересчитывается весь полис.

На что обратить внимание при покупке полиса?

- Читайте условия страхования, чтобы узнать какие опции включены в полис, а какие нет;

- Страховки с франшизой, обычно, самые дешевые. Её наличие означает, что есть некая сумма, которую вы должны оплатить сами при наступлении страхового случая, а всё что сверху — оплатит уже страховая компания. Например, если франшиза 50 долларов, значит, обратившись к врачу и получив счет на 150 долларов, вам нужно оплатить первые 50, а страховой оставшиеся 100;

- Минимальная сумма страхового покрытия должна быть 30 000 долларов, но, на всякий случай, лучше брать 50 000;

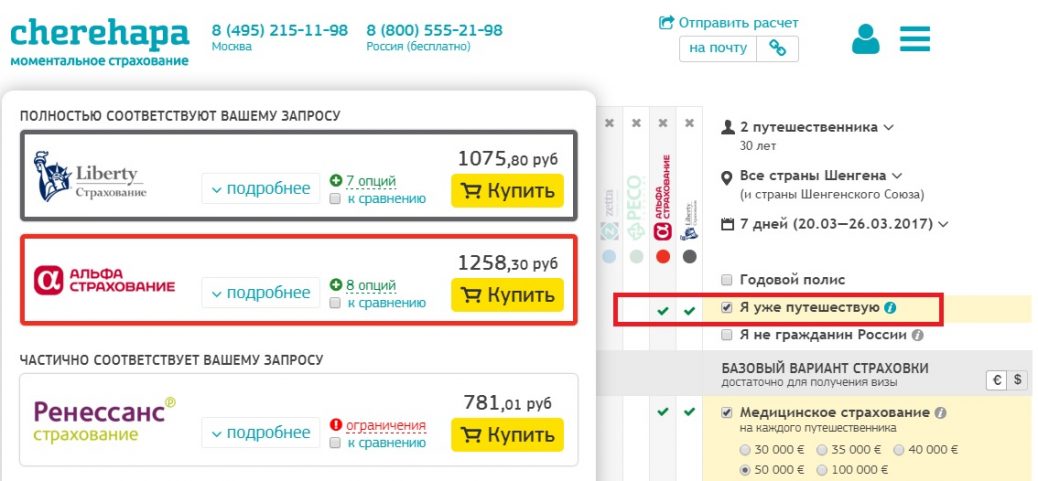

- Многие полисы действительны, только если вы покупали их в России. Они начинают действовать после пересечения границы. Тем, кто уже в поездке, полисы продают единицы. Обратите на это внимание. В Cherehapa на этот случай есть удобная галочка «Я уже путешествую». Она помогает отсортировать страховые по этому фильтру.

Покупка годового полиса в сервисе cherehapa

Как пользоваться страховкой в путешествии?

Вся инструкция сводится к одному простому правилу: всегда звонить в страховую компанию. Исключение: если существует прямая угроза жизни. Здесь уже никакие деньги не важны, главное — выкарабкаться. Потом можно уладить и вопросы со страховой.

Но если случай не экстренный, первым делом нужно набрать номер, указанный на самом полисе. Оператор выслушает вас, примет заявку и в течение нескольких часов направит вас в нужную больницу.

P.S. Ещё больше лайфхаков и советов о самостоятельных путешествиях читайте в нашем телеграм-канале «Self Traveler». Ссылка: http://t-do.ru/selftraveler/

Всегда оформляю полис, когда путешествую за пределами РФ. Всегда покупаю в Согаз,, с покрытием 30000, программа В. Ребенок сломал запястье в Эйлате (Израиль), неудачно упал. Позвонила в страховую, быстро приняли заяВку. Через несколько минут перезвонила уже местная компания и сказала куда ехать, в какую больницу. Все быстро. Приехав в больницу, в регистратуре уже лежало гарантийное письмо на нас. В общем сделали сыну рентген, наложили гипс, повторно рентген. Я не заплатила ни копейки!!!! А так бы нам обошлось около 2000$. Так что, проверено, СОГАЗ хорошая страховая компания.

Оперативность — это всегда хорошо! Спасибо Вам за рекомендацию! 🙂